ضربة ما بعد الرأسمالية الصيفية

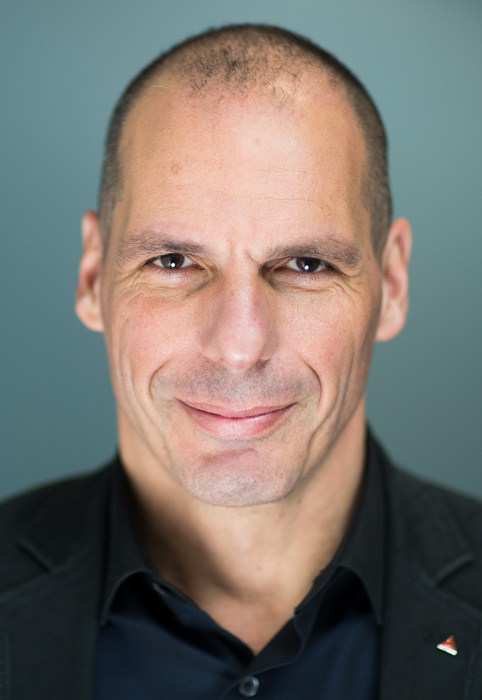

يانيس فاروفاكيس

أثيناـ في 12 آب (أغسطس)، حدث شيء خارق للعادة. إذ كشفت الأخبار أنه في الأشهر السبعة الأولى من عام 2020، عانى اقتصاد المملكة المتحدة من أكبر انكماش له على الإطلاق (تراجع في الدخل القومي تجاوز 20٪). وتفاعلت بورصة لندن مع هذا الانكماش بارتفاع في مؤشر فوتسي 100 بأكثر من 2٪. وفي نفس اليوم، عندما بدأت الولايات المتحدة تشبه دولة فاشلة وليس مجرد اقتصاد مضطرب، سجَّل مؤشر ستاندارد آند بورز 500 مستوىً قياسياً.

ومن المؤكد أنه لطالما كافأت الأسواق المالية النتائج التي تعزز البؤس. إذ غالباً ما تكون الأخبار السيئة بالنسبة لعمال شركة ما- التسريح المخطَّط له على سبيل المثال- أخباراً سارة بالنسبة لأصحاب الأسهم في نفس الشركة. ولكن عندما غمرت الأخبار السيئة معظم العمال في وقت واحد، كانت أسواق الأسهم في تراجع دائم، بسبب التوقُّعات المعقولة التي تقول إنه مع تراجع إنفاق السكان، سيتقلَّص الدخل برمته، ومن ثمَّ تراجع متوسط الأرباح وأرباح الأسهم. ولم يكن منطق الرأسمالية جميلاً، لكنه كان منطقياً.

ولكنه لم يعد كذلك. فلا يوجد منطق رأسمالي للتطورات التي بلغت ذروتها في 12 آب/أغسطس. ولأول مرة، أدَّى توقُّع واسع النطاق لتقلص الإيرادات والأرباح إلى- أو على الأقل لم يُعِق- موجة شراء مستمرة في لندن ونيويورك. وهذا ليس لأنَّ المضاربين على يقين بأنَّ اقتصادات المملكة المتحدة أو الولايات المتحدة قد وصلت إلى أدنى مستوياتها، وهذا ما يجعل الوقت الراهن الأنسب لشراء الأسهم.

ولأول مرة في التاريخ، لا يهتم المموّلون بالاقتصاد الحقيقي. فهم يدركون أنَّ كوفيد-19 قد جمد نشاط الرأسمالية، وأنَّ هوامش الربح قد اختفت، وهم على علم بوجود تسونامي الفقر وبآثاره الطويلة الأجل على الطلب الكلي، ويدركون أيضاً إلى أي مدى يكشف الوباء عن الانقسامات الطبقية والعرقية العميقة الموجودة مسبقاً، وإلى أي مدى يعززها.

ويرى المضاربون كلَّ هذا، لكنهم يعتبرونه غير ذي صلة؛ وهم ليسوا مخطئين في ذلك. إذ منذ أن اصطدم كوفيد-19 بالفقاعات الهائلة التي تستخدمها الحكومات لإعادة تعويم القطاع المالي منذ عام 2008، أصبحت أسواق الأسهم المزدهرة متوافقة مع الانهيار الاقتصادي الشامل. لقد كانت لحظة تاريخية مهمة، حيث سجَّلت انتقالاً دقيقاً وملحوظاً من الرأسمالية إلى نوع من فترة ما بعد الرأسمالية فريدة من نوعها.

لكن دعونا نبدأ من البداية.

قبل الرأسمالية، كان الدين آخر عنصر في الدورة الاقتصادية. إذ في ظل الإقطاع، كان الإنتاج يسبق الدين. فقد كان الفلاحون يكدحون في حقول اللورد، ثمَّ بعد الحصاد تتم عملية التوزيع، وكان العمدة يجمع نصيب اللورد. وبعد بيع اللورد لجزء من حصته، يُحول هذا الأخير إلى نقود. وفقط عندها تبدأ مرحلة الدين، حيث كان اللورد يقرض المال للمقترضين (بما في ذلك الملك في كثير من الأحيان).

وجاءت الرأسمالية لتقلب النظام. إذ بمجرد تحويل العمل والأرض إلى سلعة، أصبح الدين ضرورياً حتى قبل أن يبدأ الإنتاج. وكان على الرأسماليين الذين لا يملكون أرضاً الاقتراض لاستئجار الأرض، والعمال، والآلات. وكانت شروط هذه الإيجارات تحدِّد توزيع الدخل. وعندها فقط يمكن أن يبدأ الإنتاج، محققاً إيرادات يكون ما تبقى منها ربحاً- للرأسماليين. وهكذا، تحقَّق الوعد المبكِّر للرأسمالية التي كانت مدعومة بالديون. ولكن لم يكن بوسع الرأسمالية إعادة تشكيل العالم على صورته إلى أن اندلعت الثورة الصناعية الثانية.

وأدت الكهرومغناطيسية إلى ظهور أولى الشركات المتصلة بالشبكة، حيث أنتجت كلَّ شيء بما في ذلك محطات توليد الطاقة، وشبكة الكهرباء، وزوَّدت كلَّ غرفة بالمصابيح الكهربائية. إنَّ احتياجات التمويل الهائلة لهذه الشركات تستدعي وجود البنوك الضخمة، إلى جانب القدرة الرائعة على جني الأموال من فراغ. وأدّى تكتُّل الشركات العملاقة، والبنوك الضخمة إلى إنشاء بنية تقنية اغتصبت الأسواق والمؤسَّسات الديمقراطية ووسائل الإعلام، مما أدَّى أولاً إلى العشرينات الهادرة، ثمَّ إلى انهيار عام 1929.

ومن 1933 إلى 1971، تمَّ التخطيط للرأسمالية العالمية مركزياً في ظلِّ تكرارات مختلفة لإطار حوكمة الصفقة الجديدة، بما في ذلك اقتصاد الحرب ونظام بريتون وودز. وعندما تمَّ التخلص من هذا الإطار في منتصف السبعينيات من القرن العشرين، استعادت البنية التكنولوجية، التي تهيمن عليها النيوليبرالية، قوتها. وبعد ذلك ظهرت موجة شبيهة بعشرينيات القرن الماضي من "الوفرة غير العقلانية"، وبلغت ذروتها في الأزمة المالية العالمية لعام 2008.

ولإعادة تعويم النظام المالي، وجَّهت البنوك المركزية موجات من السيولة الرخيصة نحو القطاع المالي، في مقابل تقشُّف مالي شامل حدَّ من إنفاق الأسر ذات الدخل المنخفض والمتوسط. وبسبب عدم تمكُّن المستثمرين من الاستفادة من المستهلكين المتضررين من التقشُّف، أصبحوا يعتمدون على ضخِّ السيولة المستمر للبنوك المركزية- وهو إدمان له آثار جانبية خطيرة على الرأسمالية نفسها.

لنأخذ على سبيل المثال ردِّ الفعل المتسلسل التالي: يقدم البنك المركزي الأوروبي سيولة جديدة إلى بنك دويتشه بدون فائدة تقريباً. وللاستفادة من ذلك، يجب على بنك دويتشه إقراضه، ولكن ليس لـ"الأشخاص الصغار" الذين أدَّت ظروفهم المتناقصة إلى إضعاف قدرتهم على السداد. لذلك، فهي تقرض، على سبيل المثال، شركة فولكس فاغن، الغارقة بالفعل في المدخرات لأنَّ مديريها التنفيذيين أجّلوا الاستثمارات الحاسمة في التقنيات الجديدة والوظائف ذات الأجور الجيدة، خوفاً من عدم كفاية الطلب على السيارات الكهربائية الجديدة العالية الجودة. ورغم أنَّ رؤساء فولكس واغن لا يحتاجون إلى نقود إضافية، فإنَّ بنك دويتشه يقدِّم لهم معدل فائدة منخفض لدرجة أنهم يأخذونه ويستخدمونه على الفور لشراء أسهم فولكس فاغن. وبطبيعة الحال، يرتفع سعر السهم بشدة، وترتفع معه، علاوات المديرين التنفيذيين لشركة فولكس واغن (المرتبطة بالقيمة السوقية للشركة).

ومن عام 2009 إلى عام 2020، ساعدت هذه الممارسات على إبعاد أسعار الأسهم عن الاقتصاد الحقيقي، مما أدَّى إلى انتشار زومبي الشركات. وكانت هذه هي رأسمالية الدولة عندما ظهر كوفيد-19. ومن خلال ضرب الاستهلاك والإنتاج في وقت واحد، أجبر الوباء الحكومات على استبدال الدخل في وقت تراجعت فيه قدرة الاقتصاد الحقيقي إلى درجة لا تكفي للاستثمار في توليد الثروة غير المالية. ونتيجة لذلك، طُلب من البنوك المركزية أن تعزز بصورة أروع فقاعة الديون التي أدَّت بالفعل إلى زومبي الشركات.

لقد عزَّز هذا الوباء ما كان يقوض أسس الرأسمالية منذ عام 2008: الصلة بين الربح وتراكم رأس المال. وكشفت الأزمة الحالية عن اقتصاد ما بعد الرأسمالية حيث لم تعد أسواق السلع والخدمات الحقيقية تنسق عملية صنع القرار الاقتصادي، وتتلاعب البنية التقنية الحالية (التي تضمُّ شركات التكنولوجيا الكبرى وول ستريت) بالسلوك على نطاق صناعي، كما أنَّ الشعب مقصيُّ من ديمقراطياتنا.

ترجمة: نعيمة أبروش Translated by Naaima Abarouch

شغل يانيس فاروفاكيس سابقاً منصب وزير مالية اليونان، ويشغل حالياً منصب زعيم حزب MeRA25، ومنصب أستاذ الاقتصاد في جامعة أثينا.

حقوق النشر: بروجيكت سنديكيت، 2020.

www.project-syndicate.org