الإقطاع التكنولوجي يتولى زمام الأمور

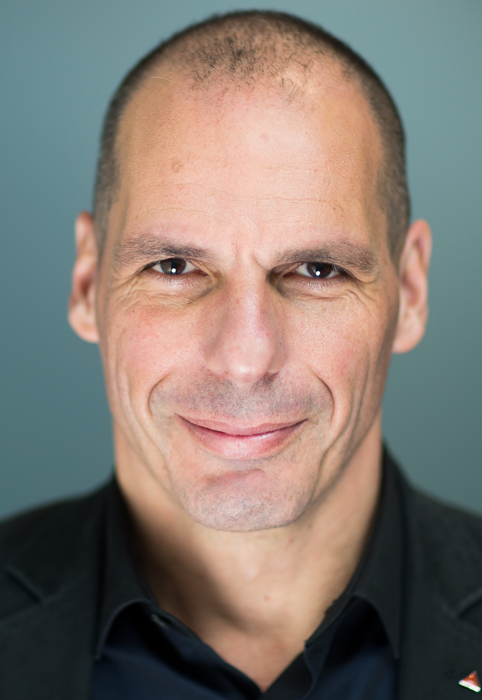

يانيس فاروفاكيس

أثينا ــ هكذا تنتهي الرأسمالية: ليس بانفجار ثوري، بل في تشنجات المخاض التطوري. فكما أزاحت الرأسمالية الإقطاع تدريجيًّا، خِـلسة، إلى أن أصبح القسم الأعظم من العلاقات الإنسانية ذات يوم قائمًا على السوق وانجرف الإقطاع وانحسر، يُـطـاح بالرأسمالية اليوم بِـفِعـل صيغة اقتصادية جديدة: الإقطاع التكنولوجي.

الواقع أنَّ هذا ادعاء جسيم يأتي في أعقاب توقعات عديدة سابقة لأوانها بزوال الرأسمالية، وخاصة من اليسار، لكنه قد يكون صادقًا هذه المرة.

كانت القرائن مرئية لفترة من الوقت. فقد رأينا كيف كانت أسعار السندات والأسهم، التي ينبغي لها أن تتحرَّك في اتجاهين متعاكسين بشكل حاد، ترتفع إلى عنان السماء في انسجام تام، وتهبط من حين إلى آخر لكنها تظل مرتفعة بشكل ثابت دائما. على نحو مماثل، يجب أن تكون تكلفة رأس المال (العائد المطلوب لامتلاك ورقة مالية) في هبوط على نحو لا يخلو من تقلبات؛ لكنها بدلًا من ذلك كانت في ارتفاع حيث أصبحت عائدات المستقبل أقرب إلى عدم اليقين.

لعل العلامة الأكثر وضوحًا على أن شيئًا خطيرًا يجري على قدم وساق ظهرت في الثاني عشر من أغسطس/آب من العام المنصرم. في ذلك اليوم، عَـلِـمنا أنَّ الأشهر السبعة الأولى من عام 2020 شهدت انخفاض الدخل الوطني في المملكة المتحدة بما يتجاوز 20%، وهذا أعلى كثيرًا حتى من أسوأ التوقعات. وبعد بضع دقائق، قفزت بورصة لندن بأكثر من 2%. ولم يسبق لنا أن شهدنا حدوث أمر مماثل من قبل قَـط. لقد أصبح التمويل منفصلًا تمامًا عن الاقتصاد الحقيقي.

لكن هل تعني هذه التطورات غير المسبوقة حقًّا أننا لم نعد نعيش في ظل الرأسمالية؟ لقد شهدت الرأسمالية تحولات جوهرية من قبل. ألا ينبغي لنا أن نعد أنفسنا ببساطة لأحدث تجسداتها؟ كلا، لا أظن هذا. إن ما نشهده الآن ليس مجرد تحور آخر للرأسمالية. إنه شيء أشد عمقًا وأكثر إثارة للقلق.

أجل، لقد مرَّت الرأسمالية بتحولات شديدة مرتين على الأقل منذ أواخر القرن التاسع عشر. كان أول تحوُّل رئيس لها، من مظهرها التنافسي إلى احتكار الـقِـلة، متزامنًا مع الثورة الصناعية الثانية، عندما بَـشَّـرَ توظيف الكهرومغناطيسية بظهور الشركات الضخمة المتصلة بشبكات والبنوك الضخمة اللازمة لتمويلها. وحَـل فورد، وإديسون، وكروب محل الخباز وصانع الجعة والجزار الذين اعتبرهم آدم سميث المحركين الرئيسين للتاريخ. وفي نهاية المطاف، أفضت الدورة الصاخبة التي أعقبت ذلك من الديون الضخمة والعائدات الضخمة إلى انهيار عام 1929، والصفقة الجديدة، ثم بعد الحرب العالمية الثانية نظام بريتون وودز ــ الذي نجح، بفضل كل القيود التي فرضها على التمويل، في توفير فترة نادرة من الاستقرار.

ثمَّ أطلقت نهاية حقبة بريتون وودز في عام 1971 العنان لتحول الرأسمالية الثاني. فمع اضطلاع العجز التجاري الأميركي المتنامي بدور المزود العالمي للطلب الكلي ــ مستوعبًا صافي صادرات ألمانيا، واليابان، ثمَّ الصين لاحقًا ــ آزرت الولايات المتحدة طور العولمة الأكثر نشاطًا في الرأسمالية، مع تدفق الأرباح الألمانية واليابانية، ثمَّ الصينية لاحقًا، عائدة على نحو مضطرد إلى مؤسَّسات "وال ستريت" لتمولها بالكامل.

ولكن لكي يضطلعوا بدورهم، طالَبَ موظفو "وال ستريت" بالتحرر من كل القيود التي فرضتها الصفقة الجديدة ومؤسَّسات بريتون وودز. ومع إزالة القيود، تحورت رأسمالية احتكار الـقِـلة لتصبح رأسمالية ممولة. وتمامًا كما حلَّ فورد، وإديسون، وكروب محل الخباز وصانع الجعة والجزار الذين تحدث عنهم آدم سميث، أصبح أبطال الرأسمالية الجدد جولدمان ساكس، وجيه بي مورجان، وليمان براذرز.

في حين خلفت هذه التحولات الجذرية تداعيات هائلة (الكساد العظيم، والحرب العالمية الثانية، والركود العظيم، والركود الممتد بعد عام 2009)، فإنها لم تغير السمة الرئيسة للرأسمالية: نظام مدفوع بالأرباح الخاصة والريع المستخرج عبر سوق أو أخرى.

صحيح أنَّ الانتقال من عصر سميث إلى رأسمالية احتكار الـقِـلة أفضى إلى تعزيز الأرباح على نحو غير منضبط وسمح للتكتلات باستخدام قوتها السوقية الهائلة (أي تحررها الجديد من المنافسة) لانتزاع قدر ضخم من الريع من المستهلكين. وصحيح أنَّ مؤسَّسات "وال ستريت" استخرجت الريع من المجتمع عن طريق أشكال قائمة على السوق من السرقة في وضح النهار، لكن كلا من احتكار الـقِـلة والرأسمالية الممولة كان مدفوعًا بالأرباح الخاصة التي عزَّزها الريع المستخرج من سوق أو أخرى ــ سوق تحتكرها، على سبيل المثال، شركات مثل جنرال إلكتريك، أو كوكا كولا، أو تستحضرها جولدمان ساكس.

ثمَّ بعد عام 2008، تغير كل شيء. فمنذ اندمجت بنوك مجموعة السبع المركزية في إبريل/نيسان من عام 2009 لاستغلال قدرتها على طباعة النقود لإعادة تعويم التمويل العالمي، نشأ انقطاع عميق. اليوم، يدعم الاقتصاد العالمي التكاثر المتواصل لأموال البنوك المركزية، وليس الأرباح الخاصة. في الوقت ذاته، تحول استخراج القيمة على نحو متزايد بعيدًا عن الأسواق وإلى المنصات الرقمية، مثل فيسبوك وأمازون، التي لم تعد تعمل مثل شركات احتكار الـقِـلة، بل مثل الإقطاعيات الخاصة أو العقارات.

الواقع أنَّ ميزانيات البنوك المركزية العمومية، وليس أرباحها، التي تدير النظام الاقتصادي، تفسِّر لنا ما حدث في الثاني عشر من أغسطس/آب 2020. عندما سمعوا الأخبار الكئيبة، قال الممولون لأنفسهم: "عظيم! سوف يطبع بنك إنجلترا، المذعور، المزيد من الجنيهات ويوجهها إلينا. حان وقت شراء الأسهم!". في مختلف أنحاء الغرب، تطبع البنوك المركزية الأموال التي يقرضها الممولون للشركات، التي تستخدمها لإعادة شراء أسهمها (التي انفصلت أسعارها عن الأرباح). من ناحية أخرى، حلَّت المنصات الرقمية محل الأسواق باعتبارها موقع استخراج الثروة الخاصة. لأول مرة في التاريخ، ينتج الجميع تقريبًا مخزون رأسمال الشركات الضخمة مجانا. هذا هو ما يعنيه تحميل الأشياء على موقع فيسبوك أو التنقل أثناء الارتباط بخرائط جوجل.

ليس الأمر، بالطبع، أنَّ القطاعات الرأسمالية التقليدية اختفت. ففي أوائل القرن التاسع عشر، ظلَّت العديد من العلاقات الإقطاعية سالمة دون تغيير، لكن العلاقات الرأسمالية بدأت تهيمن. واليوم، تظل العلاقات الرأسمالية سالمة، لكن علاقات الإقطاعية التكنولوجية بدأت تتخطاها وتستبد بها.

إذا كنت مصيبًا، فمن المحتم أن يكون كلُّ برنامج تحفيزي أكبر مما ينبغي وأصغر مما ينبغي في ذات الوقت. ولن يكون أي سعر فائدة متسقًا مع التشغيل الكامل للعمالة دون التعجيل بإفلاس الشركات على نحو متسلسل. كما انتهت السياسة الطبقية حيث تتنافس الأطراف التي تحابي رأس المال ضد الأطراف الأقرب إلى العمل.

لكن برغم أنَّ الرأسمالية قد تنتهي في تشنجات وآلام، فإنَّ الانفجار قد يأتي قريبًا. وإذا كان لأولئك عند الطرف المتلقي للاستغلال الإقطاعي التكنولوجي والتفاوت المذهل أن يجدوا صوتًا جماعيًّا، فمن المحتم أن يكون هذا الصوت صاخبًا قويًّا.

ترجمة: إبراهيم محمد علي Translated by: Ibrahim M. Ali

يانيس فاروفاكيس وزير مالية اليونان الأسبق، وهو زعيم حزب MeRA25، وأستاذ الاقتصاد في جامعة أثينا.

حقوق النشر: بروجيكت سنديكيت، 2021.

www.project-syndicate.org